なぜEC企業『BASE』の決済事業は2年で2.5倍になったのか。海外事例にみる金融のポテンシャル

ストアフロント型ECプラットフォームのBASEは国内EC業界トップランナーの一社です。

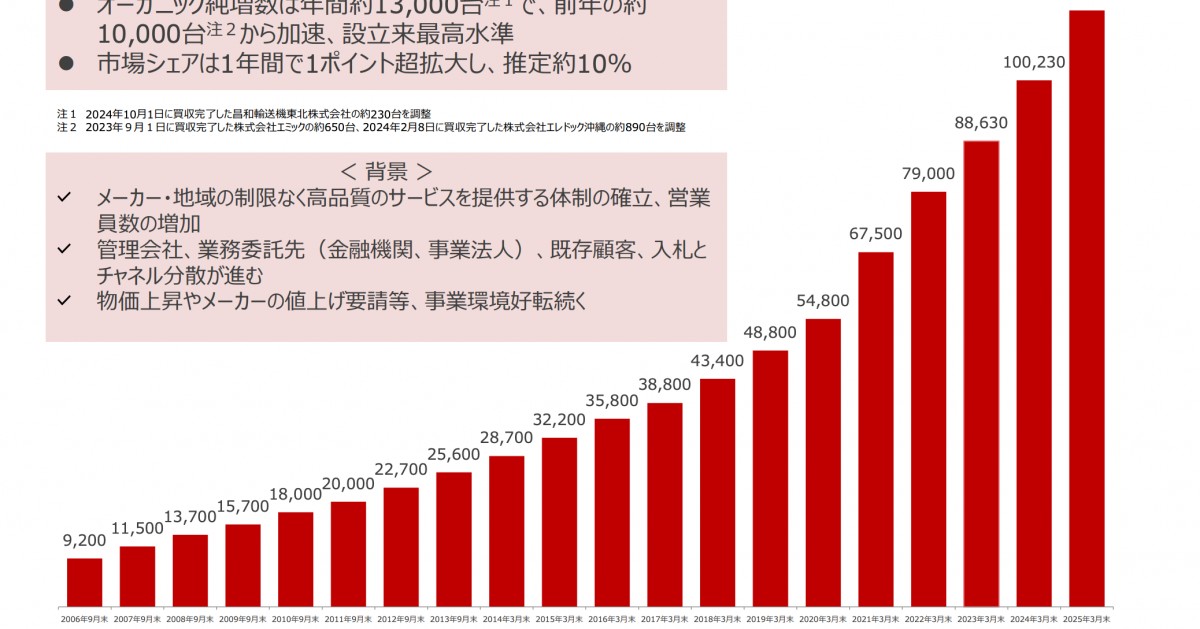

コロナ禍でGMVが大きく成長し時価総額が最高2400億円まで到達。その後22年度は同社初の減収となり正念場を迎えていました。そんな同社のGMV成長が再び加速しているのをご存知でしょうか。今回はBASE社のEC・決済事業のビジネスモデルと、Shopify等の海外先行事例から同社の金融事業(≠決済)の成長性について考察していきます。

EC+決済のストック性の高いビジネスモデル

同社の主力事業はECサービスの『BASE』と決済サービスの『PAY.JP』の二つです。まずはそれぞれのビジネスモデルと重要指標について簡単に振り返っていきます。

祖業のBASEはストアフロント型のECプラットフォーム

祖業のBASEは個人や小規模事業者が簡単にECを立ち上げられるプラットフォームを提供しています。彼らがECの立ち上げを行う際、楽天のような固定費がかかるサービスでは採算が合わなかったり、メルカリ等のフリマは性質上ブランドショップに向いていない(現在はShops機能も存在)、内製はエンジニアリングがボトルネックになり、難しいという課題がありました。

BASEはスマホさえあれば、独自のECを簡単に立ち上げられるようにすることでそれを解決しています。InstagramのインフルエンサーやYoutuberがグッズを販売することがあると思いますが、その際にしばしばプラットフォームとして利用されています。(自分も大学の時に使ったことありますが本当にスマホがあればすぐ立ち上げられてびっくりしました)

BASE 事業計画及び成長可能性に関する事項より

BASEの収益構造は一般的なECと同じくGMVとTake Rateの掛け算で成り立っています。小規模事業者をターゲットとしているため、ショップあたりのGMVは相対的に少額になるもののショップ数が多い構造です。大規模ショップであればあるほど、より高機能なプラットフォームの利用や内製等に重力が働きやすくなるため、基本的にはショップ数がGMVの成長レバーであると考えられます。

Take RateはGMV(流通総額)から一定料率を従量課金形式で徴収しており、分析機能やAIアシスタント等の付加価値を向上させていくことで、料率が伸びていきます。とはいえ事業者側のPLを考慮すると、ここから10倍にはならないため同社の中長期的な成長の源泉は、前述のGMVであると考えられます。

BASE 事業計画及び成長可能性に関する事項より

第二の柱決済事業のPAY.JP

続いては決済事業です。BASEが小規模な個人をターゲットとしたショップ立ち上げ+決済サービスであるのに対し、決済機能のみをAPI形式で提供するプロダクトがPAY.JPです

自社で自由度高くサービスページを立ち上げたい企業にとって従来の決済サービスは、申請に時間がかかる、高い、使いにくいという課題がありました。PAY.JPはシンプルな機能を開発者フレンドリーなUXで提供することで、それを解決しています。BASEが物販中心なのに対しPAY.JPはサービス系でも利用されており、成長中のスタートアップが主要顧客となっています。IR資料には東京カレンダー、b-monster、div(テックキャンプ)などが記載されています。

BASE 事業計画及び成長可能性に関する事項より

事業構造はBASEと同じくGMV * Take Rateのモデルです。決済はStripeやPayPal等の競合が多く存在しているため価格競争が働きやすく、Take Rate(決済手数料率)を伸ばすことは、BASE以上に難しいでしょう。一方で、ショップあたりのGMVには大きな成長ポテンシャルがあると考えられ、ハイポテンシャルな事業者を獲得するための機能開発や、セールス&マーケが論点になる、SaaSに近い事業構造と考えられます。

BASE 事業計画及び成長可能性に関する事項より

コロナ禍の非連続な成長と迎えた正念場

サポートメンバーにご登録いただけると本エントリも含む過去の有料記事全てが観覧可能になり、毎週1本新規の記事をお届けします。(無料会員でも隔週1本お届けしています)定期的なインプットの手段としてぜひご検討ください。

提携媒体

コラボ実績

提携媒体・コラボ実績