リユース業界ロールアップでYoY160%成長。バイセルの競争戦略

国内のリユース企業と聞くとメルカリを思い浮かべる方が多いかもしれませんが、実はメルカリのGMV成長が山場を迎える一方、オフライン領域のリユース事業者各社が大きく成長しています。

その中でもミダスキャピタル傘下のバイセルテクノロジーズは、非常に参入障壁の高いビジネスモデルを築きつつ、リユース事業者のロールアップを重ね、業界でも屈指の60%という成長率を実現。(ミダスはエンタメロールアップのGENDAの創業時からの筆頭株主)

時価総額ベースでもゲオ、コメ兵、トレジャーファクトリーといった名だたる競合を上回る840億円となっています。

本エントリでは、同社の高い粗利率・在庫回転率を実現する出張買取型のビジネスモデル、高い参入障壁、非連続な成長ドライバーとして機能する同業他社のロールアップM&A戦略について、考察していきます。

FUNDBOOK創業者からミダスキャピタルが買収しIPO

同社の起源は2001年で人材紹介会社『アイ・マネジメント・ジャパン』として創業。

2015年に創業者の息子である畑野幸治氏が運営するリユース事業の『スピード買取.jp』を事業譲受されると共に、畑野幸治氏が代表取締役に就任。社名も『株式会社エース』に変更。

17年3月にはM&Aプラットフォーム事業を開始するも同年8月にこれをFUNDBOOKに譲渡し翌月9月にはミダスキャピタルが同社を買収。サービス名と共に社名も現在の『BuySell Technologies』に変更されています。

実質的な創業者である畑野氏は代表を退任しFUNDBOOKの代表となり、バイセルはミダスキャピタルのもとで2019年に上場を果たします。

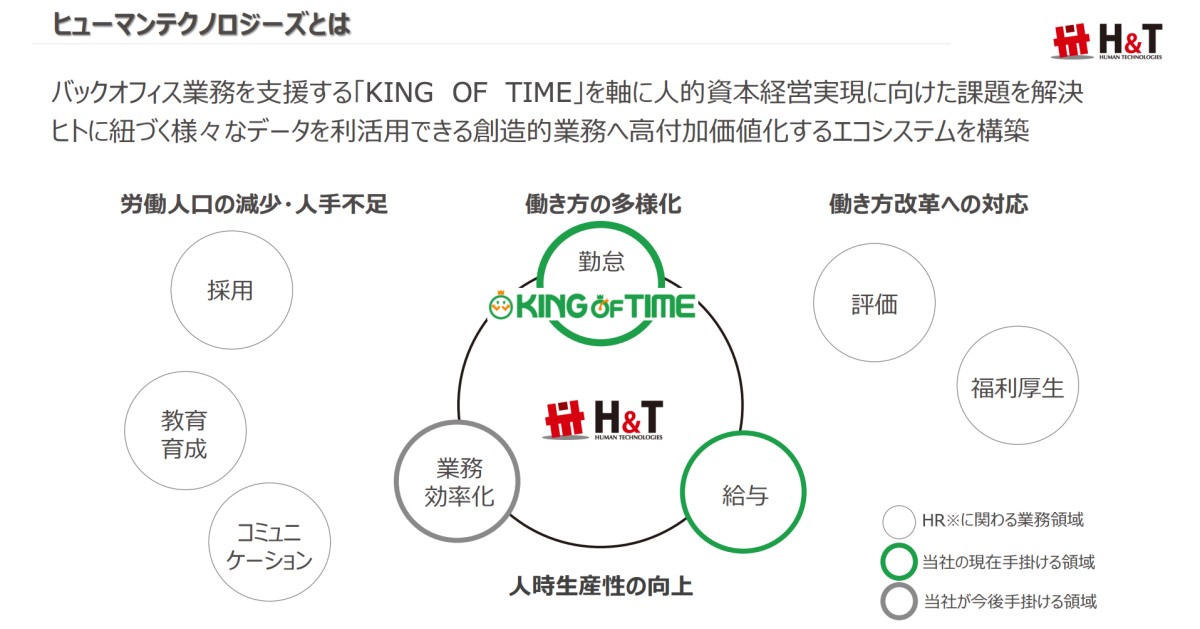

現在同社はグループ13社で総合リユース事業を運営しており、主力は出張買取のバイセルとなっておりこれが全社の売上の53%を占有する他、業界でもトップシェアとなっています。

また、直近業界二位の『福ちゃん』を運営するレクストHDを昨年買収しており出張買取が会社の柱となってますが、タイムレス、フォーナイン、むすび等の子会社を通じて店舗型のリユース事業もM&Aにより大きく拡大してます。

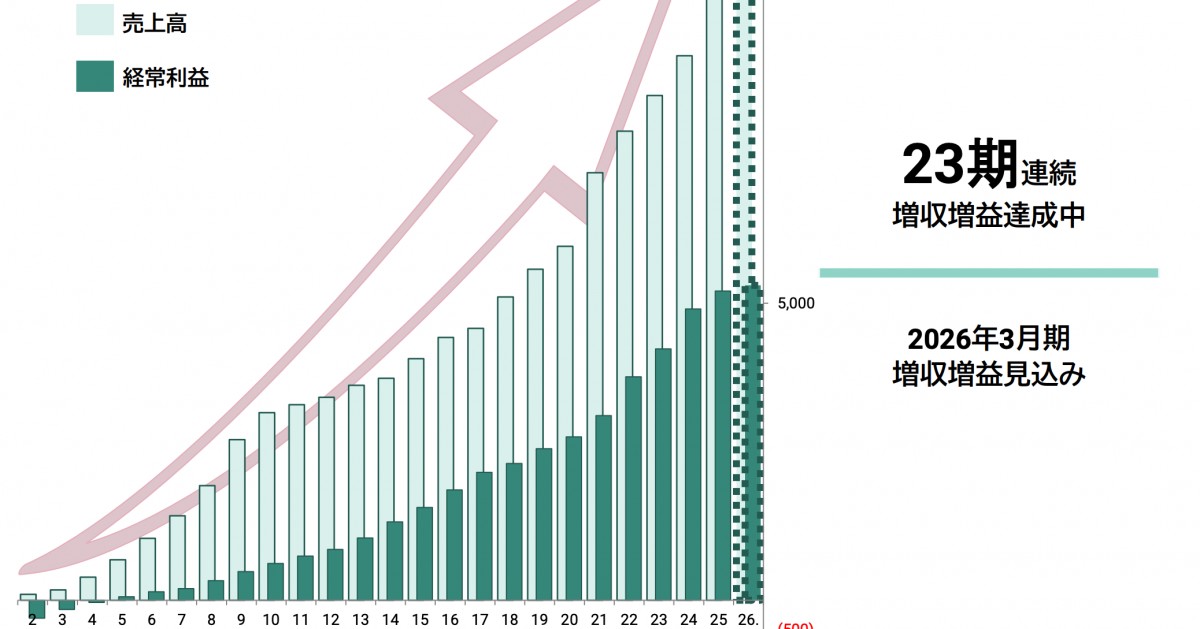

2024年12月期決算説明資料

最新24年度の売上高はYoY+40.8%の597億円、営業利益率は7.8%となっていますが、来期はレクストの連結でさらに+66.3%売上を積む計画となっており、成長率が非常に高いことが特徴的です。

高い粗利率・在庫回転率を実現する出張買取モデル

続いて業界のパイオニアとして同社が市場を作り、競合対比で高い粗利率・在庫回転率を実現するユニークなビジネスモデルについて考察していきます。

リユースビジネスの論点

メルカリやヤフオクのような仲介事業者ではなく、自ら仕入れを行うリユース事業者のサプライチェーンは大きく、仕入れ、保管・メンテナンス、販売という大きく3行程となっています。

仕入れは一般的に店舗型のブックオフやセカストが私のような一般消費者からすると馴染み深いですが、その他にも郵送型や出張買取型が存在する他、他の事業者から仕入れるケースも多くなっています。

販売先についても、量は捌けるが利幅が取りづらいtoB、利益率は取りやすいが開拓が難しいtoC、海外への輸出等が存在。

この仕入れ先・販売先に加え、どのような商材を取り扱うかがリユース事業者のモデルを構成する主要論点となっており、同じに見えるそれぞれの事業者でかなり色があります。

以下はバイセルと、リユース事業者の中でも特に時価総額の大きいコメ兵、トレジャーファクトリーの棚卸在庫回転日数と粗利率をプロットした図になります。(バブルサイズは売上)

各社IRより作成

コメ兵はブランド品・宝飾品をメインで取り扱い、消費者から仕入れtoB向けの販売を行う業態となっています。粗利率は比較的低い一方、在庫開店が早く売上は3社でトップになっています。

これは、市場価格が明示的に存在していて抜きにくい一方で、単価が高く捌きやすい商材を主にtoBで販売することに起因するものと考えられます。

一方トレジャーファクトリーは、買取も販売も店頭で行う循環型で衣服や雑貨、家電などを扱うリサイクルショップ業態です。利益率の取りやすいtoC向け販売がメインの為粗利率は取れてる一方、回転率・売上高が相対的に低くなってます。

そして最後にバイセルは、消費者から仕入れた商品を約75%はtoB、25%をtoCで販売しております。

2社の例に倣うと粗利率は低い一方回転率が高くなるはずですが、同社の粗利率はトレファクに並ぶ水準で高粗利・高回転となっています。

販路はコメ兵同様、バルクで捌けるが粗利が伸ばしづらいtoBがメインのため、何らかの仕組みで仕入れ時に市場価格に比べ非常に安く仕入れていることが示唆されます。これはどのような仕組みで実現されているのでしょうか?

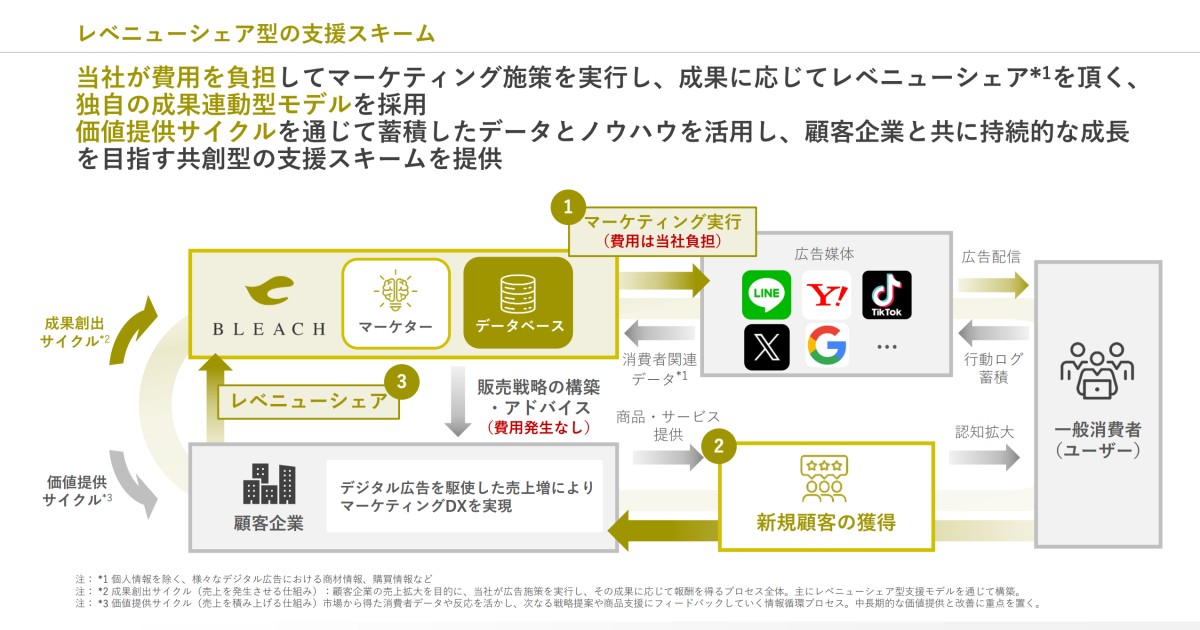

提携媒体

コラボ実績

提携媒体・コラボ実績