GENDAで考えるスタートアップのM&A戦略とロールアップ成立の条件

連続的なM&Aで成長するGENDAの成功を皮切りに、同業他社を水平的に買収していくロールアップ戦略に注目が集まり、同様の戦略を行うスタートアップも多数登場。一躍市場の投資テーマとして盛り上がっています。

欧州やUSではGENDA同様に連続してM&Aを行う企業に『Serial Acquiror』として高い市場評価がついており、東証のM&Aの後押しを受け、日本でも様々な業界でSerial Acquirorが登場してくると考えられます。

本日はGENDAをケーススタディーに、GENDAのM&A戦略と成長を振り返りつつ、スタートアップのM&Aの類型と、ロールアップ戦略がはまりやすいマーケットについて、考察していきます。

・飲食:ヨシムラフード、まん福、JFLA

・交通:みちのりHD

・コンサル・SES:アクセンチュア、SHIFT

・ヘルスケア:エムスリー

・ゴルフ場:アゴーディア、PGM…

時価総額100億円以下、PER一桁〜10x前半がゴロゴロいるし、この中から次のGENDA探すのめちゃ面白そう

maonline.jp//articles/ma_t…

M&Aで振り返るGENDAの連続的な非連続成長

もはや説明不要かもしれませんがGENDAはエンタメ業界で連続的なM&Aを行うことで成長してきた企業で、IPO前に11件・IPO後に22件という膨大な数のM&Aを実施。

23年の国内上場企業M&A数ではSHIFTと並んでトップ、24年上半期も単独トップと日本が誇るエンタメ業界のSerial Acquirorです。

現在はGIGOやBanBanの運営会社やアグレッシブなM&Aを行う企業として知られる同社ですが、2018年の創業当初はゲーム機のレンタル事業という、CFが稼ぎやすい堅めの事業からスタート。

創業2年目には2件のM&Aを実施するなど当初から買収には非常に積極的だった同社ですが、大きな転換点になったのが20年12月のセガ エンタテインメント(SEGAのゲーセン事業:現GENDA GIGO)の買収です。

直近公表のM&Aに関して 6月27日

コロナ真っ盛りのゲーセンに大逆風が吹いているタイミングでの、従業員数千人の超大企業を創業3年目のスタートアップが買収する、非常にリスクの高い買収だったと言えます。

しかし、結果的には買収翌年から黒字化に成功しこれがホームランに。SEGA社は直前にゲーセン関連で134億円の減損をしており、ゲーセンのPLに重くのしかかる減価償却費が軽い状態での買収に成功していたこと、コロナの人流の回復に乗れたことが主要因であると考えられます。

買収額は非公表ながら最低でも数十億規模と見られますが、レンタル機器の会社が市場から調達するのは困難な額です。このファイナンスを実現した経営陣と、買収資金のほとんどを出したミダスキャピタルは、まさに超リスクの高い一世一代の賭けにかったと言えます。

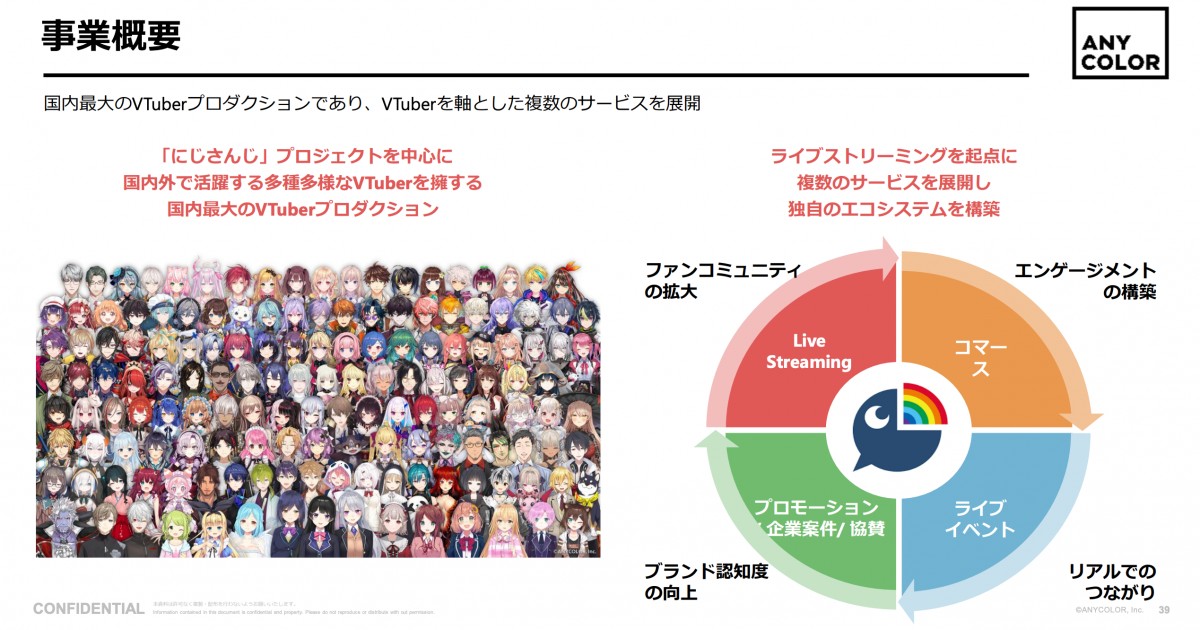

GENDAのM&Aはコンテンツとプラットフォームの両軸

そんなゲーセンの巨額の買収を成功させたと思ったら、レモネード屋やカラオケを買収したりと一見関係性の見づらい縦横無尽な買収を行う同社ですが、コンテンツとプラットフォームというフレームで買収戦略を整理することができます。

例えば同社が得意とするゲーセン業界のM&Aですが、PMI施策は調達の共通化や、ゲーセンの機器を収益性の高いクレーンゲームに入れ替えトップラインを伸ばすというものであり、買収先企業に依存せず非常に再現性高く実行可能だといえます。

プライズゲームが稼ぎやすいのは、胴元なので勝率・収益を調整しやすいこと、IPのファンの推しかつ需要を取り込みARPUが高くなりやすいことが挙げられます。

飲食もゲーセンと併設すればクロスセルが見込めますし、人気IPとコラボすればより大きなマージンを乗せた価格での販売が可能になります。ゲーセンや飲食店、カラオケ等は全て、同社にとってはIPコンテンツとファンを繋ぐプラットフォームになっていると言えるでしょう。

配給会社のGAGAの買収や直近のU-NEXTとの提携は、プラットフォームに載せるコンテンツを仕入れるための取引であり、フクヤを中核としたプライズの企画・販売を行う企業の買収も、コンテンツを収益化させるまでのバリューチェーンの垂直統合と言えます。

個人的にはカラオケだけは、稼ぎ時の大人数の飲み会需要において、チェンソーマンとコラボしているかよりも、一次会会場との距離の近さとハコの大きさが主要な購買決定要因となるため、これまでと違ったバリューアップストーリーが必要なのではないかと思っています。

事業計画及び成長可能性に関する事項 2024年3月11日

また、一件一件の買収をよくみるとSEGA買収時のように、非常に経済合理性の高い価格での買収となっていることも見逃せません。

例えば直近のクライナーを提供するシトラム社の買収は売上23億円、営業利益11億円、ネットキャッシュ20億円という収益化済みの超優良企業ですが、企業価値19.8億円EV/EBITDAという超お買い得価格での買収を実施。

同社は、エンターテイメント業界出身の経営陣の人脈を活かし、直接ソーシングしていることを明らかにしており、これによりM&A仲介の手数料が乗らない、相対での非常に割安な買収が可能になっていると考えられます。

また、事業計画にM&Aを織り込まず経営陣もGENDA株式を保有することで、計画達成のための株主利益が毀損されるM&Aが起きづらい仕組みが構築されている点も、見逃せません。

直近公表のM&Aに関して 6月27日

M&Aの3つの類型とGENDAの凄まじさ

提携媒体

コラボ実績

提携媒体・コラボ実績